한은 등 금융당국의 시장안정화 조치 발표로 추가 약세 저지

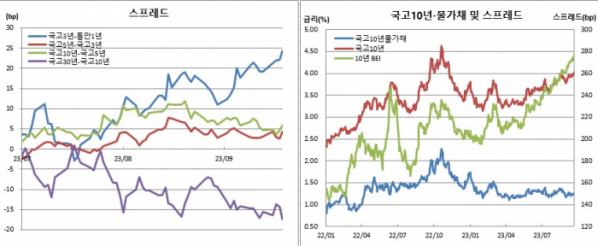

30-10년 역전폭 연중최대, BEI 11년5개월만 최고

국고3년·기준금리차 40bp 돌파, CD91일금리 8거래일째 상승

BOJ 대기하나 월말까지 쉽지 않은 장세, 당분간 보수적 관점 접근을

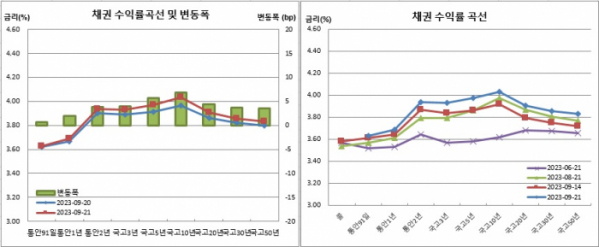

채권시장이 약세를 기록했다. 국고채 3년물은 3.9%, 10년물은 4%를 돌파하며 연중 최고치를 경신했다. 단기물보다는 장기물 금리 상승폭이 커 수익률곡선(일드커브)은 스티프닝됐다.

관심을 모았던 미국 연준(Fed) 9월 연방공개시장위원회(FOMC)가 기준금리를 동결했음에도 불구하고 매파적(통화긴축적)으로 마무리된 것이 충격을 줬다. 투자심리가 위축된 가운데 외국인이 국채선물 매도에 나섰다. 분기말까지 겹치며 불안을 겪고 있는 자금시장 여파도 영향을 줬다. 한국은행이 추석 연휴전 환매조건부채권(RP) 매입을 실시하겠다는 소식이 전해지는 등 금융당국의 시장안정화 조치가 발표됐지만 추가 약세를 면한 정도로 시장 반전을 이끌지는 못했다.

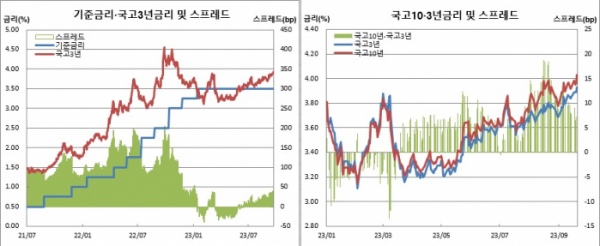

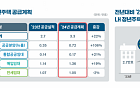

주요 지표에서는 신기록들이 이어졌다. 국고3년물과 한국은행 기준금리간 장단기금리차는 40bp를 돌파해 연초이래 최대치를 경신했고, 장기 경기판단을 가늠할 수 있는 국고30년물과 10년물간 금리 역전폭은 연중 최대치를 경신했다. 시장 기대인플레이션을 반영하는 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 11년5개월만에 최고치를 보였다. 이자율스왑(IRS)과 개인 주택담보대출의 준거금리인 양도성예금증서(CD)91일물 금리는 8거래일째 오름세를 이어갔다.

채권시장 참여자들은 국고10년물 기준 저항선이 뚫리면서 심리가 위축됐다고 전했다. 일본은행(BOJ) 정책결정 이벤트도 있어 지켜볼 필요가 있다고 봤다. 다만, 월말까지는 쉽지 않은 장세가 연출될 가능성이 커 당분간 보수적 관점에서 접근할 필요가 있다고 내다봤다.

CD91일물 금리는 1bp 상승한 3.82%로 고시됐다. 이는 1월13일 3.88% 이후 가장 높은 수준이다.

한은 기준금리(3.50%)와 국고3년물간 금리차는 43.0bp로 1월6일 43.1bp 이후 8개월만에 최대치를 경신했다. 10-3년간 금리차는 2.8bp 확대된 10.1bp를 나타냈다. 30-10년간 금리역전폭은 17.4bp로 작년 10월26일(-19.9bp) 이후 11개월만에 최대 역전폭을 기록했다. BEI는 3.4bp 상승한 277.1bp로 2012년 4월27일 280bp 이후 11년5개월만에 최고치를 경신했다.

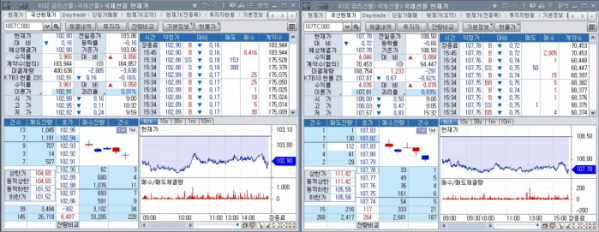

매매주체별로 보면 외국인이 9374계약을 순매도해 이틀째 매도에 나섰다. 반면 은행은 5115계약을 순매수해 나흘만에 매수전환했고, 금융투자는 3565계약을 순매수해 나흘연속 매수세를 이어갔다.

12월만기 10년 국채선물은 72틱 급락한 107.78에 거래를 마쳤다. 이는 지난달 17일 103틱 폭락 이후 한달만에 최대 낙폭이다. 장중 107.67과 108.03 사이에서 등락했다. 장중변동폭은 36틱에 그쳤다. 미결제는 16만8754계약을, 거래량은 7만453계약을 기록했다. 원월물 미결제 5계약과 거래량 5계약을 합한 합산 회전율은 0.42회였다.

매매주체별로 보면 외국인이 3339계약을 순매도해 이틀째 매도에 나섰다. 보험도 2715계약을 순매도해 7거래일연속 매도세를 이어갔다. 이는 6월16일부터 26일까지 기록한 7거래일연속 순매도 이후 3개월만에 최장 순매도 기록이다. 반면, 금융투자는 4858계약을 순매수하며 이틀연속 매수대응하는 모습이었다.

현선물 이론가의 경우 3선은 저평 10틱을, 10선은 저평 6틱을 보였다. 3선과 10선간 스프레드 거래의 경우 금융투자가 160계약을 기록했다.

또다른 채권시장 참여자는 “FOMC의 매파적 스탠스로 채권금리가 급등했다. 향후 점도표 상향 조정으로 고금리 장기화 우려로 금리도 연간 고점을 경신했다. 국고10년물이 기존 저항선인 4%를 돌파하면서 심리는 급격히 약화됐다”고 말했다.

또 “은행권 LCR 정상화 일시 유예 등 당국의 단기자금시장 안정화 대책으로 추가 약세는 제한됐으나 분기말 단기자금시장 불안이 지속되면서 약세심리는 지속될 것으로 보인다. 특별한 호재가 보이지 않는 가운데 BOJ 이벤트를 대기하며 적극적 매수세는 당분간 제한될 것 같다”고 예상했다.

또다른 채권시장 참여는 “전일 FOMC 결과와 미국장을 반영하면서 약세 출발했다. 외국인 선물 매도가 깊어지면서 약세가 심화됐다. 분기말 타이트한 자금시장도 시장 약세에 한몫했다. 다만, 한은 유동성공급 소식에 추가 약세는 제한됐다”고 밝혔다.

이어 “국고10년물이 4%를 훌쩍 넘기면서 밸류에이션 메리트가 부각될 수 있겠다. 다만 타이트한 자금 여건과 은행채 공급 확대 등 답답한 수급상황을 타개시키지 못하면서 월말까지는 쉽지 않은 장세가 지속될 것으로 보인다”고 전망했다.

![“시간 벌고 보자” 해외부동산 펀드 잇단 만기 연장 [당신이 투자한 해외 부동산 안녕하십니까]①](https://img.etoday.co.kr/crop/140/88/2023716.jpg)

![美쳤다고 평가받는 신형 아이패드, 챙겨야 할 국내 수혜주는 '이것' ㅣ 김태성 본부장 [찐코노미]](https://i.ytimg.com/vi/tjI8ss9K_fY/mqdefault.jpg)

![증권·보험사, 해외부동산이 건정성 위협 [당신이 투자한 해외 부동산 안녕하십니까]③](https://img.etoday.co.kr/crop/85/60/2023620.jpg)

![스노우볼 ‘해외부동산투자’…제2 ELS사태 되나 [당신이 투자한 해외 부동산 안녕하십니까]②](https://img.etoday.co.kr/crop/85/60/2023717.jpg)

![“시간 벌고 보자” 해외부동산 펀드 잇단 만기 연장 [당신이 투자한 해외 부동산 안녕하십니까]①](https://img.etoday.co.kr/crop/85/60/2023716.jpg)

![투명 랩 감고 길거리 걸었다…명품 브랜드들의 못말리는(?) 행보 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2023263.jpg)

!['무념무상, 멍 때리면 1등' 2024 한강 멍때리기 대회 [포토]](https://img.etoday.co.kr/crop/300/190/2023729.jpg)