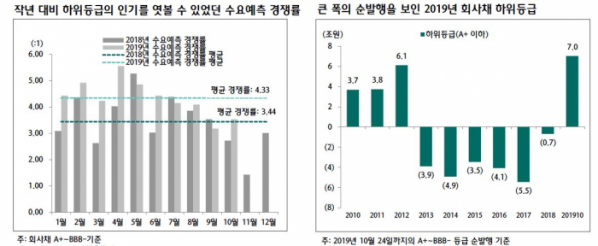

▲회사채 하위등급 순발행 규모 (자료 하나금융투자)

29일 투자은행(IB) 업계에 따르면 상·하위등급 간(AA- vs. A+) 펀더멘털 격차는 상위등급 간(AA0 vs. AA-) 격차에 비해 축소되고 있다.

일부 지표는 등급 역전 현상을 보였다.

특히 저금리 상황 지속된다면 하위등급 기업들이 회사채 시장의 문을 두드릴 가능성이 크다. 조달 비용을 줄일 수 있고, 신용도가 낮더라도 찾는 이들이 많아지기 때문이다.

현재 ‘A+’~‘A-’기업들의 차입 구성 중 회사채 차지하는 비중은 31.8%에 불과하다. 상위 등급 54.1%에 비해 발행 여지가 큰 셈이다.

하위등급 기업의 회사채 차입 의존도는 11.0%에 불과하다.

하나금융투자 김상만 연구원은 “공급 측면에서 현재와 같은 저금리 기조가 이어진다면 저금리 활용 차원과 저신용도 기업의 회사채 시장 진입이 늘게 돼 하위등급 회사채 공급이 증가할 가능성 크다”면서 “수요 측면에서도 저금리 지속 및 펀더멘털 유지될 경우 상위등급 대비 금리매력이 있는 하위등급 회사채가 주목받을 수 있다”고 말했다.

최근 6년 동안(2013년~2018년) 순상환을 보였던 하위등급(A+ 이하)은 올해 순발행으로 돌아섰다. 10월 현재 ‘A+’이하 등급 기업의 순발행액은 7조 원에 달한다.

상위등급의 순발행액은 12조 1000억 원이다. 전년도 13조 2000억 원과 비슷한 수준을 보일 전망이다.

![[유하영의 금융TMI] 위기 때마다 구원투수 된 ‘정책금융’…부동산PF에도 통할까](https://img.etoday.co.kr/crop/140/88/2018092.jpg)

![피해자 부모가 오히려 탄원서를…다양한 ‘합의’의 풍경 [서초동MSG]](https://img.etoday.co.kr/crop/140/88/2018167.jpg)

![한화그룹, 우주항공·친환경 에너지 분야에서 미래 신규 사업 발굴 [R&D가 경쟁력]](https://img.etoday.co.kr/crop/140/88/2017733.jpg)

![[단독] 광주·대구 회생법원 신설 추진…전국 5대 권역 확대 [기업이 쓰러진다 ㊤]](https://img.etoday.co.kr/crop/140/88/2018146.jpg)

![비트코인, 마운트곡스 상환 임박 공포에 후퇴…"이더리움 ETF, 5월 승인 비관적" [Bit코인]](https://img.etoday.co.kr/crop/140/88/2018362.jpg)

![[ENG/SUB]하이브는 무늬만 멀티레이블 경영? K레이블의 실태](https://i.ytimg.com/vi/tfOw9IwpNME/mqdefault.jpg)

![[종합]'평생고객' 청년층 지원 팔 걷어부친 신한은행ㆍ신한카드](https://img.etoday.co.kr/crop/85/60/1969850.jpg)

![[여의도 4PM] 정상회담보다 어려운 영수회담…與野 ‘협치’ 시험대](https://img.etoday.co.kr/crop/300/170/2018432.jpg)

![어린이집 급식도 학교 수준으로 '서울든든급식' [포토]](https://img.etoday.co.kr/crop/300/190/2018524.jpg)