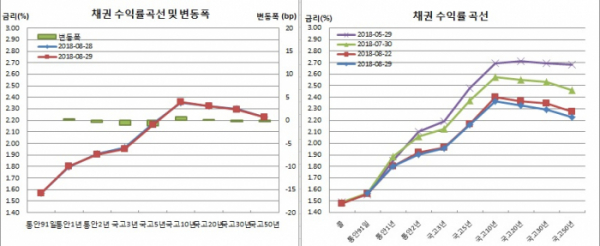

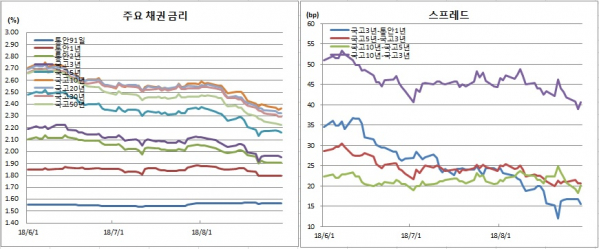

채권시장은 전약후강장을 연출했다. 일드커브(국고채 10년물과 3년물 기준)는 6거래일만에 스티프닝으로 전환했다. 다만 장중 강세분위기로 돌아서면서 플래트닝 압력을 받는 모습이었다. 국고채 30년물 이상 초장기물 강세도 여전했다. 특히 국고채 50년물 금리는 2.22%대로 진입하며 1년2개월만에 가장 낮았다. 국고채 5년물도 장내에서 대량매수세가 유입되면서 장중 강세 전환했다.

장초반엔 밤사이 약세를 기록했던 미국채 시장 영향을, 후반엔 이탈리아가 국가 신용등급 강등을 피하기 위해 유럽중앙은행(ECB)에 새로운 채권매입(QE)을 요청했다는 소식 영향을 받았다. 31일 한국은행 8월 금융통화위원회 기준금리 결정을 이틀 앞두고 거래는 소강상태를 보였다.

외국인은 국채선물시장에서 소량이나마 매도로 전환했다. 증권사를 의미하는 금융투자도 10년 선물시장에서 9거래일째 순매도를 이어가며 4년1개월만에 최장 매도를 기록했다.

채권시장 참여자들은 금리 레벨부담에도 불구하고 우호적인 수급이 장을 받치고 있다고 전했다. 금통위까지는 등락장이 이어질 것으로 봤다. 다만 좀처럼 약세로 전환하긴 힘들 것이라는 관측이다.

국고30년물과 50년물은 0.3bp씩 떨어져 각각 2.295%와 2.227%를 나타냈다. 이는 각각 작년 9월15일(2.278%)과 6월27일(2.211%) 이후 가장 낮은 것이다. 국고10년 물가채는 1.5bp 오른 1.402%로 이틀째 약세를 이어갔다.

한은 기준금리(1.50%)와 국고3년물간 금리차는 45.5bp로 좁혀졌다. 10-3년간 금리차는 1.8bp 확대된 40.7bp를 보였다. 전날에는 38.9bp를 기록하며 1월4일(38.1bp) 이후 7개월만에 최저치를 보인 바 있다.

명목 국고채 10년물과 물가채간 금리차이인 손익분기인플레이션(BEI)은 0.7bp 하락한 96.0bp를 보였다. 23일 101.5bp로 3개월만에 최고치를 기록한 후 나흘연속 하락세다.

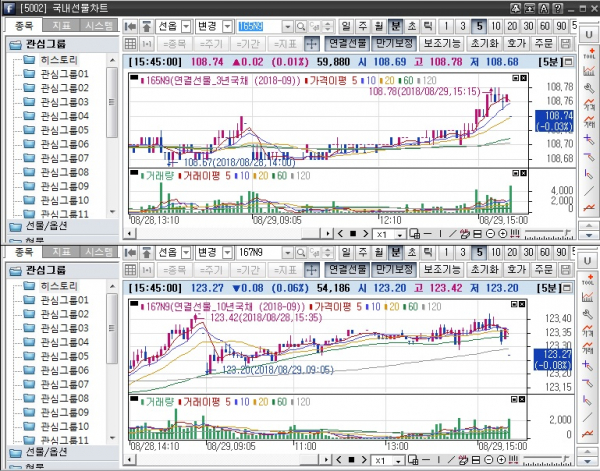

미결제는 2168계약 감소한 34만2720계약을 보였다. 거래량도 1만1964계약 줄어든 5만9880계약이었다. 거래량은 23일 7만6972계약을 기록한이래 5거래일째 10만계약을 밑도는 중이다. 회전율도 0.17회에 그쳤다.

매매주체별로는 은행이 1372계약 순매도해 사흘만에 매도전환했다. 외국인도 437계약 순매도해 사흘째 매도세를 이어갔다. 반면 금융투자는 2302계약 순매수해 사흘만에 매수세로 돌아섰다.

9월만기 10년 국채선물은 전일보다 8틱 떨어진 123.27을 기록했다. 장중 고점은 123.42로 11개월만에 최고치였던 전장 장중기록과 같다. 장중 저점은 123.20으로 장중변동폭은 22틱을 보였다.

미결제는 1322계약 감소한 12만68계약을, 거래량도 1만3663계약 줄어든 5만4186계약에 그쳤다. 원월물 미결제 30계약을 합한 합산 회전율은 0.45회였다.

매매주체별로는 금융투자가 413계약을 순매도하며 9거래일연속 매도했다. 이는 2014년 7월21일부터 7월31일까지 기록한 9거래일연속 순매도이후 최장 순매도 기록이다. 투신도 162계약 순매도해 6거래일만에 매도전환했다. 외국인도 42계약 순매도해 5거래일만에 매도세로 돌아섰다. 외국인의 10선 누적순매수 포지션 추정치는 전날 6만6163계약을 기록하며 2010년말 신국채선물 재상장이후 역대 최대치를 경신하기도 했었다. 반면 은행은 666계약 순매수해 5거래일만에 매수세로 돌아섰다.

현선물 이론가는 3년 선물이 고평 1틱을 기록한 반면, 10년 선물은 저평 1틱을 보였다.

또다른 증권사 채권딜러는 “외국인 매매에 좌우된 장 같다. 아침엔 플래트닝쪽으로 움직이다가 오후엔 이탈리아의 QE 요청 뉴스에 강세로 돌변했다. 커브도 스팁쪽으로 변했다. 3년이 고평이라는 점 빼고는 딱히 눈에 띄는건 없어 보인다”며 “커브도 구간별로 뒤죽박죽이다. 31일 금통위까지는 등락장이 계속될 것 같다”고 전했다.

![1인 가구 청년들을 위한 다양한 소통 프로그램 '건강한 밥상' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2096058.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2096164.jpg)

![“금투세, 폐지 대신 공제 늘리자”…野 ‘절충 법안’ 속속 발의 [관심法]](https://img.etoday.co.kr/crop/140/88/2096148.jpg)

![尹, 北ICBM 발사에 "강력 대응"…고체연료 주요 부품 北 수출 금지[종합2보]](https://img.etoday.co.kr/crop/140/88/2095889.jpg)

![2차전지 새로운 주도주 등장하나, 분야별 탑픽은 '이것' ㅣ 이창환 iM증권 영업부장 [찐코노미]](https://i.ytimg.com/vi/ZiFpzTXCCMY/mqdefault.jpg)

![[오늘의 증시리포트] 삼성전자, 4분기 일회성 비용 없는 DS 주도](https://img.etoday.co.kr/crop/85/60/2096308.jpg)

![[환율전망] “달러화 약세 영향…1370원대 초중반 등락 전망”](https://img.etoday.co.kr/crop/85/60/2094609.jpg)

![[오늘의 투자전략] 국내 증시, 하락 출발 전망…업종별 차별화 장세 나타날 듯](https://img.etoday.co.kr/crop/85/60/2096301.jpg)

![[오늘의 IR] HD현대, 3분기 경영실적 발표](https://img.etoday.co.kr/crop/85/60/2096306.jpg)

![[오늘의 증시일정] 두산밥캣·SK이노베이션 등](https://img.etoday.co.kr/crop/85/60/2096304.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/300/170/2096164.jpg)

![함용일 금감원 부원장, 고려아연 경영권 분쟁 등 자본시장 현안 관련 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2096151.jpg)